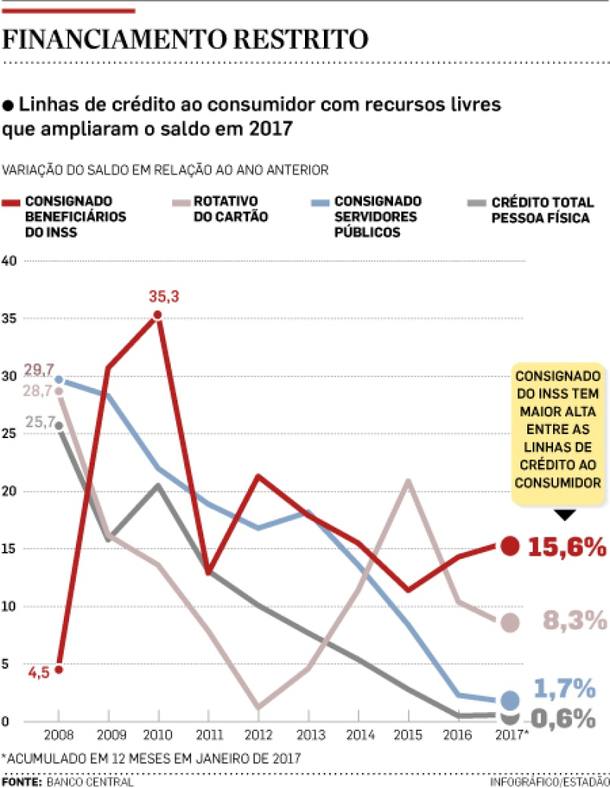

Em meio à retração generalizada de crédito que o País vem atravessando, apenas uma categoria de financiamento registra crescimento significativo: a do crédito consignado para aposentados. De acordo com dados do Banco Central, no acumulado de 12 meses até janeiro, o avanço do saldo do consignado foi de 15,6%, enquanto o saldo total de crédito para os brasileiros ficou praticamente estável (0,6%).

Para este ano, com o cenário ainda incerto de recuperação da economia, os bancos continuam centrando fogo nas linhas de crédito que oferecem menor risco de calote. Além do consignado para os aposentados, que tem inadimplência praticamente zero, porque o desconto da prestação é feito antes de o dinheiro chegar no bolso beneficiário, grandes instituições financeiras apostam agora no crédito que antecipa o saldo das contas inativas do Fundo de Garantia do Tempo de Serviço (FGTS).

O Bradesco, por exemplo, começou a operar o crédito pessoal com garantia no saldo do FGTS há cerca de uma semana. Até quinta-feira, o banco tinha fechado cem contratos de créditos atrelados ao FGTS, um desempenho, segundo diretor executivo adjunto do Bradesco, João Carlos Gomes da Silva, que ficou dentro das expectativas. Para antecipar os recursos, o banco cobra juros entre 2,5% a 4,4% ao mês, dependendo do histórico de crédito do cliente. O diretor observa que a taxa mínima de juros é muito próxima da cobrada nos consignados do INSS: 2,34% ao mês.

O Santander foi o primeiro banco que entrou nessa modalidade de financiamento, em meados de janeiro, logo após o governo anunciar que liberaria R$ 43 bilhões que estavam parados nas contas inativas do FGTS. Eduardo Jurcevic, superintendente executivo de produtos de pessoa física e consignado, explica que o saque dos recursos do FGTS pode ser antecipado com juros que variam entre 2,59% e 4,59% ao mês.

O Santander não revela como está a procura por essa linha de crédito, mas o formato se espalha: Itaú Unibanco e Banco do Brasil informam que avaliam a possibilidade de ter uma linha de crédito semelhante. Já a Caixa, que é a “guardiã” do dinheiro das contas inativas do FGTS, descarta a possibilidade de ter essa linha de empréstimo.

Garantias. Com a economia patinando, o desemprego crescente e a taxa básica de juros em queda, mas ainda num nível elevado, o diretor da Associação Nacional dos Executivos de Finanças e Contabilidade (Anefac), Miguel Ribeiro de Oliveira, acredita que 2017 será um ano difícil para o crédito. Os consumidores “colocaram o pé no freio” para assumir novos empréstimos nos bancos, observa.

Essa cautela aparece nos resultados do crédito contraído pelo consumidor junto aos bancos no Indicador de Demanda por Crédito do Consumidor da Boa Vista SCPC (Serviço Central de Proteção ao Crédito). No mês passado, a procura do brasileiro por crédito no sistema financeiro caiu de 1,1% ante dezembro de 2016, descontada a sazonalidade do período. Em relação a janeiro do ano passado, o tombo foi bem maior: a procura por crédito recuou 7,6%. E em 12 meses até janeiro, a retração quase dobrou: 14,7%.

Resultados positivos na demanda por crédito, segundo a pesquisa da Boa Vista SCPC, aparecem apenas nos financiamentos oferecidos pelas lojas, que é o crédito não financeiro. Mesmo assim a alta ocorreu apenas de dezembro para janeiro. No ano e em 12 meses houve retrações na procura.

Cautela. Ribeiro de Oliveira, da Anefac, lembra que os bancos não podem parar de emprestar. “Por isso, serão mais cautelosos e vão procurar operações mais seguras, com lastro”, diz.

Essa percepção é confirmada pelo diretor do Bradesco. Segundo Silva, as linhas para consumidor prioritárias para o banco neste ano serão os financiamentos consignados para aposentados e setor privado, além de créditos cuja liberação dos recursos está ligada à garantia real de veículos e imóveis.

“Estamos apostando no consignado para trabalhadores do setor privado e para aposentados”, afirma o diretor do Bradesco. Ele explica que o banco detém a folha de pagamento de 6 milhões de assalariados e 10 milhões de aposentados. “Somos o maior pagador de aposentados e de trabalhadores do setor privado.”

O crédito consignado representa 63% da carteira de crédito pessoal do banco e os aposentados respondem por quase a metade. No ano passado, o carteira de crédito consignado da instituição como um todo cresceu 12,3%. A expectativa para este ano é de um avanço maior, de 16%.

No ano passado, o crédito consignado foi a linha do Santander que mais cresceu dentro do crédito destinado à pessoa física, ressalta Jurcevic. O volume da carteira de consignado do banco somou R$ 18,7 bilhões e avançou 27,9%, superando de longe o crescimento do saldo da carteira de cartões (8,1%) e do crédito imobiliário (4,7%).

Há um ano e meio o consignado tornou-se um vetor estratégico do Santander. Além dessa linha que conta com garantia real, o banco colocou no mercado duas outras que têm risco baixo de calote, pois o empréstimo está vinculado a um imóvel ou veículo. “Estamos impulsionando o crédito com menor risco”, diz o diretor.

“Os bancos não podem parar de emprestar. Por isso, serão mais cautelosos e vão procurar operações mais seguras, com lastro.”

Com informação O Estado de São Paulo